Я не герой, я просто исполняю мандатПо ФА…

На уходящей неделе:

Послевкусие от триумфа Макрона

В результате второго тура выборов президента Франции Макрон получил 66,1% голосов избирателей против 33,9% у Марин Ле Пен, что превысило ожидания участников рынка согласно опросам ранее.

Тем не менее, евро упал после небольшого гэпа вверх на открытии рынков, снижение было значительным вплоть до конца недели без каких-то вменяемых причин по ФА.

Главной причиной падения евродоллара стала техническая неудача, т.е. неспособность закрепиться выше ключевого сопротивления в районе 1,1000+-.

Но технические факторы идут вслед за фундаментальными предпосылками.

Ещё до открытия рынков в воскресенье ходили слухи об интересе крупных инвесторов в 1,08й фигуре и о намерении переломить тренд евродоллара с целью достижения данной отметки.

Поведение франка в противоречии с общей корреляцией рынка дает повод о предположении продаж евро ШНБ.

ШНБ старается не допустить падения еврофранка и с этой целью покупает евро, но в определенный момент ШНБ вынужден продавать евро для диверсификации валютных запасов.

Результат выборов президента Франции привел к естественному росту еврофранка на фоне снижения политических рисков, что предоставило ШНБ уникальную возможность для продажи запасов евро, в результате чего евро падал на фоне роста кросса.

Безусловно, сильные нонфармы, которые остались без внимания инвесторов в прошлую пятницу, также помогли росту доллара, против евро в том числе.

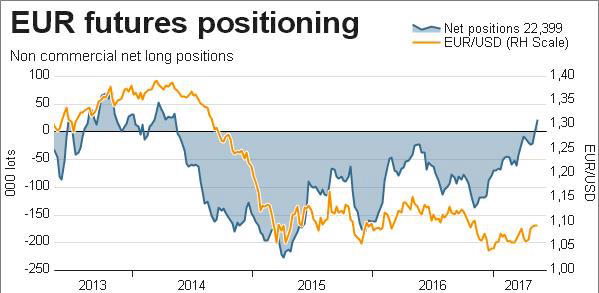

Отсутствие причин для падения евро подтверждает отчет CFTC:

Отчет включает в себя позиционирование на 9 мая, т.е. запаздывает по времени и по этой причине обычно не является важным фактором для определения настроений крупных инвесторов, но данный отчет можно считать эпохальным, т.к. впервые с мая 2014 года позиции по евродоллару стали чисто лонговыми.

Результат выборов президента Франции подтвердил глобальный разворот евродоллара вверх, есть только две причины, которые могут привести к перелою 1,0340:

- Выборы в парламент Италии.

На текущий момент опросы показывают победу партии Грилло «5 звезд», который обещает провести референдум по выходу Италии из ЕС/Еврозоны с введением лиры.

Ситуация в Италии отличается от других стран Еврозоны тем, что 52% итальянцев готовы отказаться от евро и это самый высокий показатель евроскептицизма, во Франции данный показатель составляет всего 27%.

Конечно, для этого нужны изменения в Конституцию и партии «5 звезд» необходимо получить не менее 40% голосов электората для проведения референдума по выходу Италии из ЕС/Еврозоны, что маловероятно, но риски высоки.

Тем не менее, выборы в Италии запланированы на начало 2018 года, а участники рынка не склонны учитывать столь далекую перспективу на текущем этапе, тем более, что оглашение о сворачивании стимулов ЕЦБ ожидается в этом году.

- Введение пограничного налога в США.

Налоговая реформа республиканцев включает в себя пограничный налог, который гипотетически может привести к росту курса доллара на 25%.

Экономисты считают, что рост курса доллара в реальности может быть более скромным, на 15%-20%, но и этого будет достаточно для перелоя 1,0340 по евродоллару при условии падения с околотекущих уровней.

Налоговая реформа Трампа не включает в себя пограничный налог, но у Трампа может не остаться выбора при условии отсутствия поддержки демократов, т.к. его налоговая реформа приведет к росту дефицита бюджета, а в этом случае ратификация в Сенате должна происходить 60 голосами в то время, как республиканцы имеют 52 голоса.

Без учета этих двух причин динамика евродоллара будет определяться политикой ФРС и ЕЦБ, причем при начале ужесточения монетарной политики ЕЦБ повышение ставок ФРС будет приводить только к краткосрочному росту доллара (падению евродоллара).

Т.е. тренд евродоллара полностью зависит от времени сворачивания стимулов ЕЦБ и переходу к повышению ставок.

На уходящей неделе руководящий состав ЕЦБ приложил максимум усилий к снижению рыночных ожиданий относительно сворачивания стимулов ЕЦБ.

Констанцио, заместитель главы ЕЦБ Драги, заявил, что политика ЕЦБ определена до конца текущего года и осенью ЕЦБ должен определиться с размером стимулов на период после декабря 2017 года.

Отчет Драги в парламенте Голландии был самым ярким событием уходящей недели.

Глава ЕЦБ повторил тезисы пресс-конференции крайнего заседания ЕЦБ о 4 критериях, необходимых для сворачивания текущей ультрамягкой политики, но его слова не нашли поддержки в сердцах голландцев.

Драги начали «бить» сразу и этот процесс был длительным и безжалостным.

Первый вопрос, адресованный Марио, больше походил на обвинительный вердикт и звучал как «вы, наверное, являетесь героем в странах Еврозоны с высоким уровнем госдолга, в Италии в частности, но в Голландии вы не герой».

Драги ответил, что он не герой, а просто исполняет мандат ЕЦБ.

На вопросы о списании долгов Греции и, возможно, другим странам Драги отказался отвечать.

Вопрос о том, вернет ли ЕЦБ 100 миллиардов евро Голландии в случае её выхода из Еврозоны, привел Драги в бешенство.

Марио ответил, что Голландия ничего не получит, но депутат привел в пример письмо Драги о том, что если Италия решит покинуть Еврозону, то им придется заплатить по долгам ЕЦБ, в соответствии с логикой в этом случае Голландия может забрать свои деньги в аналогичном варианте.

Разъяренный Драги предпочел не отвечать по сути вопроса и сообщил, что согласно договору евро необратим и он не будет отвечать на гипотезы, которые не предусмотрены договором.

Апогеем слушания стал момент, когда зазвонили колокола и на вопрос Драги «что это?» один депутат из-за зала выкрикнул что это «конец вашей программы QE».

Давление на Драги растет, если ранее Германию поддерживали только страны Прибалтики в отношении необходимости ужесточения политики ЕЦБ, то теперь коалиция ястребов стремительно увеличивается.

Ситуация не была бы такой невыносимой, если бы Драги не снизил ставки до отрицательных значений, что привело к убыткам банков, пенсионных и страховых фондов.

Очевидно, что разным странам Еврозоны нужна разная политика ЦБ, Драги занял свой пост в тот момент, когда в особой поддержке нуждались проблемные южные страны Еврозоны.

Но есть предел смягчению политики, как и её ужесточению, когда ЦБ сталкивается с такой фрагментацией стран, как в Еврозоне.

Драги превысил свой мандат, отрицательные ставки были ошибкой.

Очевидно, что повышение депозитных ставок должно быть до окончания программы QE, они должны повышаться вместе с уменьшением размера программы QE и это будет сопровождаться вертикальным ростом евро вследствие сворачивания кэрри на евро.

В пятницу немецкое издание Spiegel сообщило о том, что ЕЦБ объявит о начале дискуссии по сворачиванию стимулов на заседании 20 июля, а с осени огласит план по окончанию программы QE.

Сворачивание программы QE начнется постепенно с 2018 года в виде уменьшения размера покупок активов с шагом в 10-20 миллиардов евро, повышение ставок ЕЦБ планирует начать в конце 2018 года.

Если Spiegel прав, то на заседании 8 июня ЕЦБ займет выжидательную позицию, что может привести к нисходящему корректу по евродоллару.

Впрочем, логика присутствует: ЕЦБ нет смысла менять политику до заседания в сентябре, поэтому объявлять об изменении планов до июля алогично, ведь ещё полтора месяца можно пользоваться благами низких доходностей ГКО и слабого евро.

Вывод по ЕЦБ:

Время для сворачивания стимулов ЕЦБ настало, что приведет к развороту тренда евро вверх.

Помешать этому тренду могут выборы в парламент Италии или/и введение пограничного налога в США.

Тем не менее, до выборов в Италии далеко, а пограничный налог в базовом варианте введен не будет, поэтому, как минимум до осени, логично ожидать рост евродоллара.

На предстоящей неделе:

1. Экономические данные

Главными данными США на предстоящей неделе станут отчеты по темпам строительства, производственный индекс Филадельфии.

По Еврозоне следует отследить индекс Германии ZEW, ВВП Еврозоны за 1 квартал и финальную оценку роста инфляции в Еврозоне в апреле.

Фунт оказался под давлением после заседания ВоЕ, хотя ничего нового сказано не было, но риторика ВоЕ о том, что крайний рост фунта снизил опасения по росту инфляции, разочаровало тех инвесторов, кто рассчитывал на более ранее начало повышения ставок ВоЕ.

Впрочем, особых ожиданий на повышение ставки ВоЕ не было, фунт продолжит тренд согласно экономическим данным и ожиданиям на результат переговоров по Брексит.

На предстоящей неделе на динамику фунта окажут влияние отчет по инфляции во вторник, отчет по рынку труда в среду и розничные продажи в четверг.

На уходящей неделе США и Китай подписали предварительное торговое соглашение, которое снизит опасения инвесторов в отношении давления на Китай.

В понедельник утром Китай порадует рынки блоком важных данных, также необходимо следить за курсом юаня, который продолжает падение и в какой-то момент может вызвать раздражение Трампа.

- США:

Понедельник: индекс рынка жилья NAHB, ТИКСы;

Вторник: закладки новых домов, разрешения на строительство, промышленное производство;

Четверг: Филадельфия, недельные заявки по безработице.

- Еврозона:

Вторник: инфляция во Франции, ВВП Италии и стран Еврозоны, индекс Германии ZEW;

Среда: финальное чтение по росту инфляции в странах Еврозоны в апреле;

Пятница: инфляция цен производителей Германии, потребительское доверие в Еврозоне.

2. Выступления членов ЦБ

Интерес представляют комментарии членов ФРС по инфляции после падения инфляции в США в апреле вопреки общемировой тенденции.

Неделю назад некоторые члены ФРС высказывали мнение о возможной смене целевого ориентира ФРС по инфляции с PCE на CPI, но базовая инфляция цен потребителей опустилась ниже целевого уровня ФРС, что говорит об отсутствии роста инфляции и это стало результатом повышения ставок ФРС.

По ЕЦБ важны мнения относительно перспектив сворачивания стимулов.

Драги выступит в четверг, но тема его выступления далека от перспектив монетарной политики.

Не исключена очередная утечка инсайда через СМИ после промежуточного заседания ЕЦБ в среду.

Протокол ЕЦБ в четверг вряд ли даст новую информацию для размышления.

-----------------

По ТА…

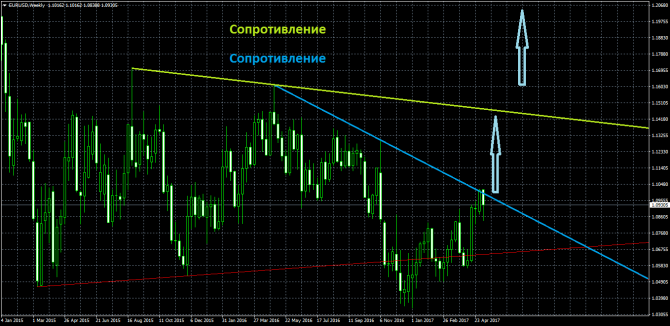

Евродоллар продолжает флэт под ключевым сопротивлением, истинное пробитие которого откроет путь в 1,13-1,14ю фигуру:

Пробитие сопротивления без наличия сильного ФА приведет к падению евродоллара с последующим закрытием гэпа через проект вульфа:

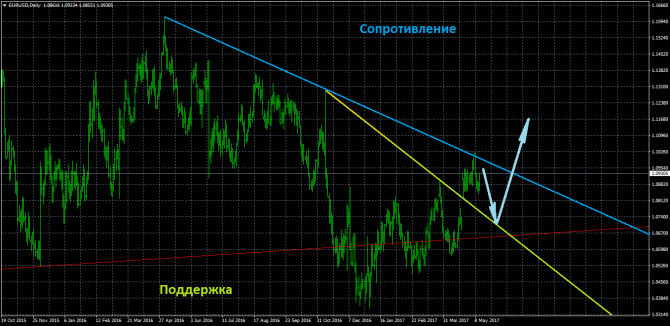

Что подтверждает ключевая поддержка по индексу доллара:

В случае отсутствия импульса для пробития ключевого сопротивления очередная техническая неудача может привести к падению евродоллара к поддержке:

От поддержки логичны покупки евродоллара.

------------------

Рубль

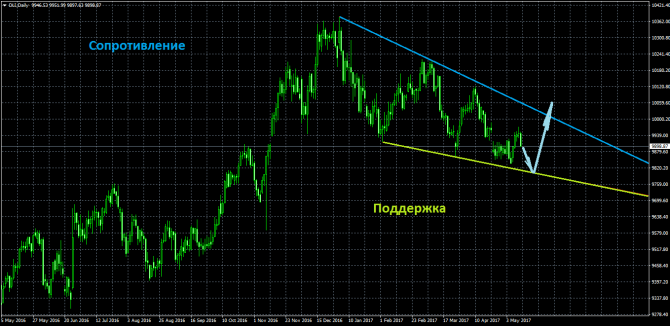

Падение запасов нефти на фоне консенсуса ОПЕК о продлении соглашения помогло котировкам нефти в формировании дна.

Отчет Baker Hughes сообщил о продолжении роста нефтяных вышек до 712 против 703 неделей ранее, что может стать причиной для корректа вниз в начале предстоящей недели.

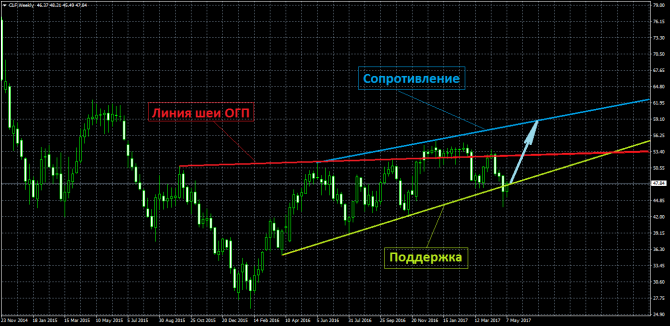

Тем не менее, близость саммита ОПЕК должна активизировать усилия быков по нефти, логично ожидать достижение шеи ОГП в ближайшее время с последующим тестом сопротивления:

Рубль продолжает упорствовать, при резком росте нефти нельзя исключать перелой по долларрублю перед разворотом вверх, хотя такой рост рубля вызывает сомнения.

После ретеста поддержки логичен отскок долларрубля вверх:

Для роста в 60ю фигуру необходимо закрепление над сопротивлением.

--------------------

Выводы:

Рост экономики и инфляции в странах Еврозоны на фоне замедления экономики США с падением инфляции второй месяц подряд является привлекательным для евробыков, но грядущее изменение политики ЕЦБ делает евро одним из самых привлекательных финансовых инструментов в обозримом будущем.

Тренд евродоллара развернулся вверх и рост в 1,11ю фигуру в ближайшее время не вызывает сомнений.

Под вопросом остается закрытие гэпа на 1,072Х.

Исключая возможность проведения досрочных выборов в парламент Италии и получения согласия Трампа на введение пограничного налога в составе налоговой реформы закрытие гэпа по евродоллару будет в результате соревнования ФРС и ЕЦБ.

Если на заседании 8 июня ЕЦБ оставит риторику без изменений, а ФРС 14 июня повысит ставку: гэп по евродоллару будет закрыт перед последующим ростом.

На текущий момент по евродоллару ситуация флэтовая.

Рост инфляции в США не дает оснований для цикла повышения ставок ФРС, а второе повышение ставки ФРС практически учтено в текущих котировках рынка.

В то же время ЕЦБ пытается отдалить момент обсуждения выхода из ультрамягкой политики до осени, что является препятствием для истинного пробития евродолларом сопротивления по хаям 1,161Х и 1,1298.

На предстоящей неделе более вероятен флэт евродоллара в диапазоне 1,08-1,10.

Обновление хая исходя из плановых событий сомнительно, но при появлении повода нельзя исключать рост евродоллара до 1,105Х-7Х, где логично присматриваться к шортам.

Аналогично пока нет повода для перелоя 1,083Х, но следует понимать, что перелой с большей долей вероятности приведет к закрытию гэпа на 1,072Х.

--------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,0868.

При росте евродоллара в диапазон 1,095Х-1,099Х планирую переворот в шорт.

При перехае 1,102Х планирую либо перезаход в шорт либо доливку шорта выше.

Omega-Forex, опубликовал запись 6 лет назад.

С момента публикации зафиксировано 898 просмотров.

Сейчас эту запись просматривает 1 незарегистрированный пользователь.

|

|